ماذا يمنع المصريين من حياة بلا نقود؟

الكروت التي تتيحها كاش يو للشراء عبر الإنترنت- صورة من موقع الشركة

بعد الانتهاء من وجبة غذائك في الولايات المتحدة، وبدلا من التنازل عن "الفكة" أو دفع "البقشيش" يمكنك تحويل الباقي إلى محفظتك الاستثمارية من خلال تطبيق على هاتفك المحمول، يمنحك القدرة على شراء أجزاء من أسهم صناديق الاستثمار، فربما تريد استثمار 12 سنتا فقط في سهم "آبل"، و5 سنتات في سهم "جنرال إلكتريك"، حتى تتجنب مخاطر خسارة أموالك إذا تم تركيزها في سهم واحد.

وفي كينيا يتم تقديم نصائح مالية متعلقة بأفضل طرق الاستثمار وأسعار الفائدة عبر الهواتف المحمولة، وذلك لصغار العملاء، في دولة تُعتبر نموذجا دوليا في الشمول البنكي، حيث بلغت نسبة أصحاب الحسابات البنكية في كينيا 75% في 2014، وفقا لبيانات البنك الدولي، مقارنة بحوالي 14% في مصر، فما الذي يعطل مصر عن تقديم الخدمات المالية الإلكترونية لصغار المتعاملين؟

"الخيارات موجودة والشعب متطلع لها، ولكن التشريعات (في مصر) تعيقنا عن التنفيذ"، كما يقول ثائر سليمان، رئيس شركة "كاش يو"، المتخصصة في تقديم خدمات الدفع الإلكتروني في مصر والشرق الأوسط وشمال أفريقيا.

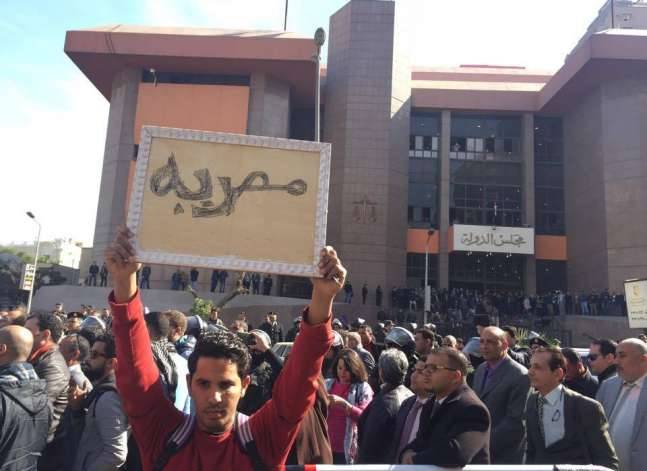

"كاش يو" تمكن الأفراد في مصر حاليا من الشراء عبر الإنترنت بدون كروت فيزا، بل عن طريق شراء كارت وشحنه من خلال ”خدمة فوري”، ثم البدء في شراء المنتجات من الإنترنت.

ويقول سليمان إن "هناك 400 ألف مستخدم لخدمات الدفع الإلكتروني التابعة لكاش يو في مصر، هؤلاء لا يشترط امتلاكهم حسابات بنكية".

ولكن "كاش يو" تتطلع لتقديم خدمات أخرى في السوق المصري، بغرض تحقيق هدفها "مجتمع بلا نقود".

وتقوم الشركة بإعداد ورقة عمل، تتضمن مقترحاتها ومشاريعها لعرضها على إدارة البنك المركزي المصري، في الربع الأول من 2017، وفقا لخطة الشركة.

ويقول سليمان، خلال مقابلة مع أصوات مصرية، "سنناقش الطريقة المُثلى التي تستطيع من خلالها الشركة تقديم خدماتها، وفي نفس الوقت تكون ملائمة للبيئة التشريعية في مصر، سواء عبر تأسيس شركة خدمات مالية إلكترونية مستقلة، أو عبر الشراكة مع أحد البنوك".

وأشار سليمان إلى أن القانون المصري لا يسمح بتقديم خدمات تحويل الأموال خارج الجهاز المصرفي.

وعن أهم الخدمات التي تحاول الشركة تقديمها في السوق المصري، قال سليمان إن الشركة قدمت أول بطاقة افتراضية مُسبقة الدفع في الإمارات، حيث يُمكن إصدارها بإدخال بياناتك عبر الإنترنت دون الذهاب للشركة أو فرع البنك، وتستطيع الإيداع عبر 70 ألف مقر لمتعاملين مع كاش يو في العالم، مثل فوري في مصر، التي تمتلك 50 ألف نقطة خدمة على مستوى الجمهورية.

وفي حالة اختراق هذه النوعية من البطاقات تكون الخسائر محدودة لأنها تقتصر على المبلغ المشحون فقط وهو في الأغلب يكون رقما ضئيلا، على عكس الوضع في البطاقات التقليدية، التي يُمكن أن يقضي اختراقها على مُدخرات العميل، ويحتاج وقفها وإعادة إصدارها إلى إسبوعين تقريبا.

ويقول سليمان "نريد أن نقدم هذه الخدمة في مصر.. حاليا نقدم فقط خدمات الدفع الإلكتروني".

وأضاف سليمان أنه يريد أيضا عرض تجربة "كاش يو" مع البنك المركزي الأردني في إدارة تحويلات المُغتربين الأردنيين، على بنك المركزي المصري، "نُركز على التحويلات الصغيرة الأنية، 90% من تحويلات كاش يو أقل من 100 دولار، و70% أقل من 50 دولار، هذا القطاع غير مغري أو مُربح للبنوك، بل مُزعج، وشركات الخدمات المالية الإلكترونية ستتحمل هذا العبء وتضم المواطنين للقطاع المصرفي".

ووفقاً لبيانات البنك المركزي، يبلغ عدد الحسابات البنكية في مصر 12 مليون حساب، بينما يبلغ عدد السكان حوالي 92 مليون نسمة، وعدد البالغين أكثر من 55 مليون شخص.

وتنوي الشركة تقديم خدماتها للأطفال أيضا، ويقول سليمان "القوانين العالمية لا تتيح التصرف في الحسابات البنكية للأطفال، كاش يو تعتزم إتاحة خدمة الحسابات الخاضعة للإشراف في مارس القادم، وهي حسابات يؤسسها أولياء الأمور لأبنائهم ويختارون منافذ الشراء المقبولة، ويحصلون على تقارير عن مشتريات الأبناء".

وتدير كاش يو 2.3 مليون محفظة استثمار في الوطن العربي، ولا يجوز إصدار أكثر من محفظة لنفس الشخص، وهي شركة مُرخصة من البنك المركزي السنغافوري كشركة مدفوعات مالية إلكترونية دولية متخصصة في إدارة المحافظ الإلكترونية، وتتبع قواعد البنك المركزي السنغافوري والبنك المركزي لدول عملياتها، والقوانين الدولية.

"نحن نغطي 90% من احتياجات المواطنين، عبر خدمات التسوق وتحويل الأموال ودفع الفواتير وتعريفة المواصلات، ونستهدف المواطنين غير المغطين بنكيا، وغرضنا زيادة التغطية والشمول المالي لأكبر عدد من المواطنين"، وفقا لسليمان.

وتتواجد "كاش يو" في 14 دولة حول العالم، "ولكن ثقلنا الأساسي في 5 دول، هي مصر والكويت والأردن والإمارات والسعودية، وشركتنا تعمل منذ 15 عاما في المنطقة العربية"، وفقا لسليمان.

تعليقات الفيسبوك