دراسة: في مواجهة أساطير الحكومة.. أزمة الدولار سببها هروب الأموال وليس نقص الإيرادات

تعويم الجنيه سيكون له تأثير على أسعار السلع الغذائية والمواصلات، وسيرفع تكلفة الوقود على الحكومة

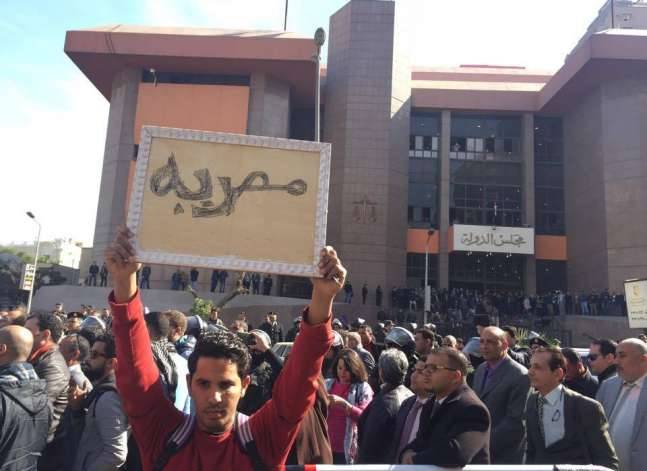

لم يكن نقص التدفقات الدولارية الداخلة إلى مصر وراء أزمة نقص العملة الصعبة في البلاد خلال السنوات الأخيرة، كما يؤكد المسؤولون الحكوميون بشكل متكرر، وإنما الهروب الكبير لرؤوس الأموال إلى خارج البلاد كان السبب، كما تقول دراسة أطلقتها المبادرة المصرية للحقوق الشخصية، اليوم الأربعاء.

خروج الأموال يرجع إلى تقصير البنك المركزي في تعقب والحد من خروج النقد الأجنبي من مصر

وتحلل الدراسة، التي جاءت بعنوان "ثلاث أساطير حكومية عن تعويم الجنيه المصري"، الخطاب الحكومي حول سياسة تعويم سعر صرف الجنيه أمام الدولار، معتبرة أنه روج مجموعة من المقولات غير الصحيحة لتبرير سياسات لا تحل في الحقيقة المشاكل الاقتصادية التي تعانيها مصر الآن.

وتتمثل الأساطير الثلاثة التي تدور حولها الدراسة التي كتبتها سلمى حسين، الباحثة بوحدة العدالة الاقتصادية والاجتماعية بالمبادرة، في أن أزمة الدولار سببها نقص الإيرادات الدولارية "نتيجة للثورة"، وأن الأزمة تنتهي فور القيام بالتعويم، وأن خطوة تعويم العملة ليس لها بديل.

وتفند الدراسة "الأسطورة الأولى" بأن الأعوام الثلاثة الأولى عقب ثورة يناير شهدت زيادة صافية في العائدات الدولارية للبلاد، تقدر بأكثر من 14مليار دولار، محسبوة بناء على بيانات يتيحها البنك المركزي المصري.

فخلال الفترة من 2011 إلى 2013 حدث تراجع في بعض المصادر التقليدية للتدفقات الدولارية، متمثة في السياحة وقناة السويس، بلغت قيمته 0.9 مليار دولار.

لكن نفس الفترة شهدت ارتفاعا لإجمالي التدفقات الداخلة إلى مصر من مصادر أخرى، وهي الاستثمار الأجنبي المباشر والصادرات وتحويلات العاملين بالخارج والقروض الخارجية، بنحو 15.4مليار دولار.

وفي مقابل هذه التدفقات فإن مجموع المبالغ التي خرجت من مصر خلال الأعوام الثلاثة الأولى بعد الثورة (بشكل مشروع)، في شكل خروج استثمارات وتحويل أرباح فقط، (دون حساب الواردات والقروض الحكومية والسياحة الخارجية) بلغ 42.8 مليار دولار.

وترى الدراسة أن خروج تلك الأموال يرجع في الأساس إلى "تقصير البنك المركزي في تعقب والحد من خروج النقد الأجنبي من مصر"، وأنه السبب في إيقاع البلد في أزمة نقص العملة الصعبة.

الديون سبب آخر للأزمة

بينما شهدت السنوات الثلاثة التالية، من 2013 إلى 2016، نقصا طفيفًا في الإيرادات الدولارية الداخلة إلى مصر، لكنه لا يقارن بحجم النقص في عرض الدولار في السوق، والذي يرجع أيضا بحسب تحليل الدراسة لاستمرار هروب الأموال بأشكال مشروعة وغير مشروعة، دون ضابط.

فقد تراجعت الإيرادات من قناة السويس والسياحة والصادرات وتحويلات العاملين بالخارج خلال تلك الفترة بنحو 10.3 مليار دولار، لكن مصادر أخرى للنقد الأجنبي، هي الاستثمارات الأجنبية والقروض الخارجية، زادت في نفس الفترة بنحو 9.5 مليار دولار.

وبحساب تلك المصادر المختلفة تتوصل الدراسة إلى أن التراجع في التدفقات الدولارية الداخلة إلى مصر لا يتجاوز 0.8 مليار دولار خلال تلك الفترة.

بند السهو والخطأ ارتفعت قيمته من 0.9 مليار إلى 4 مليارات دولار في عامين

بينما استمر خروج الأموال خلال الفترة من 2013 إلى 2016، وزاد حجمه بعد أن أضيفت إليه زيادة كبيرة في بند خدمة الدين الخارجي (أقساط وفوائد القروض).

فقد ارتفعت أقساط القروض الخارجية التي تسددها مصر خلال تلك الفترة إلى 17.6 مليار دولار، مقابل 5 مليارات في السنوات الثلاثة السابقة، وزادت مدفوعات خدمة الدين بنحو 2 مليار دولار.

وتقول الدراسة إن اللوم يمكن أن يقع أيضا على البنك المركزي في سياسة الاقتراض الخارجي التي اتبعها منذ 2013/2012، حيث "لجأ إلى الاقتراض قصير الأجل ومتوسط الأجل من أجل تغطية الاحتياطيات الأجنبية. مما رفع من تكلفة خدمة الدين".

كما استمرت ظاهرة خروج الأموال بشكل غير مشروع، تبعا لدراسة المبادرة المصرية، والتي ينعكس حجمها في بند السهو والخطأ الذي يظهر في ميزان المدفوعات.

وارتفعت قيمة بند السهو والخطأ، الذي يعكس خروجا للأموال لا تستطيع الدولة تبريره بشكل رسمي موثق، من 0.9 مليار دولار في عام 2014/2013، إلى 4مليارات دولار بعد عامين.

التعويم لا يحل المشكلة

تفند الدراسة أيضا الخطاب الحكومي "الذي تم تعميمه خلال فترة الدعاية المكثفة لتعويم الجنيه"، والذي يقوم على أن التعويم سوف يقضي على ندرة الموارد الدولارية، ويحقق استقرارا لسوق النقد الأجنبي، مما يؤدى إلى توافد الاستثمارات الأجنبية على مصر .

فالتجارب الدولية تشير إلى أن التعويم تعقبه فترة من عدم استقرار سوق النقد الأجنبي، وهي فترة تشهد صعودًا مبالغًا فيه في قيمة الدولار مقابل الجنيه، نتيجة مقاومة السوق السوداء، وعادة ما تمتد تلك الفترة إلى ستة أشهر، بحسب الدراسة.

ومن المستبعد أن تأتي أي رؤوس أموال أجنبية إلى مصر "ولا حتى أموال ساخنة في البورصة، لأنها ستفضل الانتظار حتى حدوث استقرار لسوق النقد الأجنبي"، كما تقول الدراسة.

كما قد تمتد تلك الفترة من عدم الاستقرار إلى أكثر من عامين، "لو دخل الاقتصاد في حالة تضخم منفلت".

الاحتياطي النقدي كومة من القروض الخارجية.. معظمها متوسط وقصير الأجل، وجزء كبير منها يستحق السداد خلال العامين القادمين

ومن جهة أخرى فإن توافر الدولار لن يتحقق بعد التعويم نتيجة سياسة اقتراض خارجي غير رشيدة، حيث "وضع البنك المركزي الاقتصاد في وضع أشبه بالرهينة المحتجزة لدى دائنيه.. كل قيمة الاحتياطي النقدي لديه ما هي إلا كومة من القروض الخارجية، معظمها متوسط الأجل وقصير الأجل، ويستحق جزء كبير منها السداد خلال العامين القادمين".

ويفرض هذا الوضع على مصر أن تلجأ إلى مزيد من الاقتراض الخارجي كي تستطيع الوفاء أولًا بأقساط القروض، ثانيًا بوارداتها من السلع الأساسية من غذاء ووقود، "وبالتالي، لن تساهم كل تلك القروض في أي زيادة في المعروض من الدولارات داخل البلاد"، كما تقول الدراسة.

وتوصف دراسة المبادرة المصرية وضع الديون التي تحصل عليها مصر حاليا بأنه "انتقال من أيدي دائنين إلى أيدي دائنين آخرين. لا فائدة للاقتصاد المصري، ولا مشروعات مدرة للعملة الصعبة. وتبقى بذلك أزمة المعروض من الدولار محتدمة خلال الأجل المتوسط".

هناك بدائل للتعويم

وفي مقابل الترويج لفكرة أن التعويم هو البديل الوحيد المتاح، تقول الدراسة إن "التشخيص السيئ للأزمة أدى إلى تبني سياسة التعويم رغم ما لها من آثار سلبية فادحة على البلاد والعباد، تجاهلتها الحكومة حين اتخذت القرار".

وبناء على التشخيص الذي تتبناه الدراسة للأزمة، والمتعلق بالأساس بهروب الأموال والاستثمارات إلى الخارج، فإنها تطرح سياسات بديلة تتناسب مع هذا السبب، تتمثل في فرض قيود مؤقتة على حركة رؤوس الأموال.

وتشير الدراسة لوجود بعض التجارب الناجحة التي اتخذت هذا المنهج، بغرض الحد من انخفاض قيمة عملاتها، من خلال آليات مثل فرض ضرائب باهظة على خروج ما يسمى برؤوس الأموال الساخنة (الأموال التي تتحرك بشكل سريع بين أسواق المال لتستفيد من فروق أسعار الفائدة).

كما تشمل تلك الآليات المقترحة وضع قيود على خروج الاستثمارات من خلال رفع تكلفته، ووضع حوافز ضريبية للشركات التي تحتفظ بما لا يقل عن نصف أرباحها لإعادة استثمارها داخل مصر، أو فرض إعادة استثمار نصف الأرباح كما الجزائر.

تعليقات الفيسبوك